Jak legalnie uniknąć podatku od darowizny mieszkania? Kluczowe zasady dla najbliższej rodziny

- Darowizna mieszkania jest całkowicie zwolniona z podatku dla tzw. zerowej grupy podatkowej (małżonek, dzieci, rodzice, rodzeństwo, pasierb, ojczym, macocha).

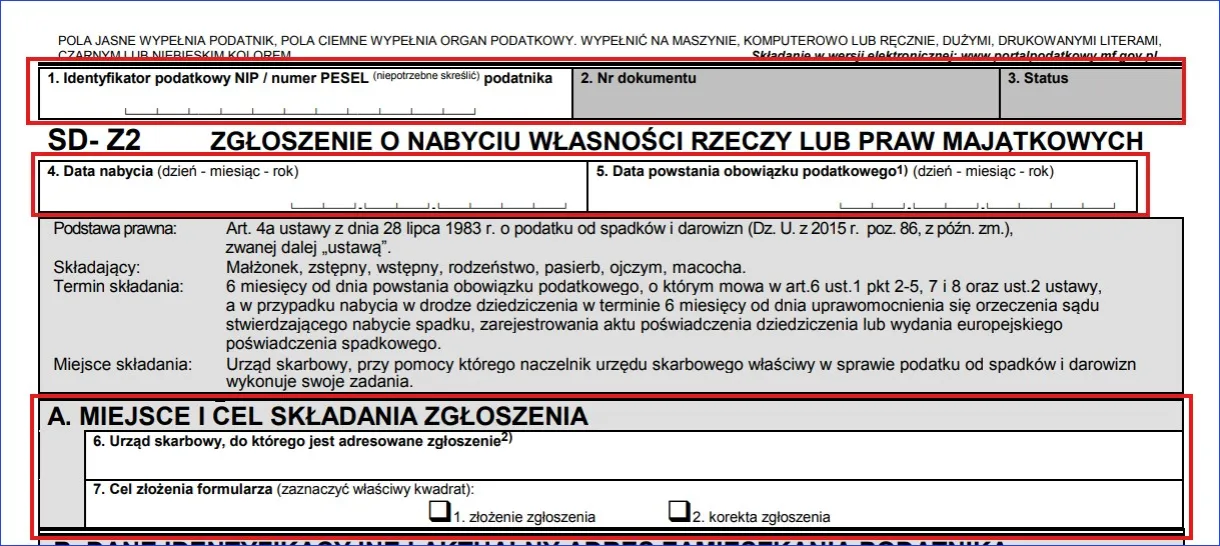

- Konieczne jest zgłoszenie nabycia własności mieszkania do urzędu skarbowego na formularzu SD-Z2 w ciągu 6 miesięcy od daty darowizny.

- Umowa darowizny nieruchomości musi być zawarta w formie aktu notarialnego; notariusz może zgłosić darowiznę do urzędu skarbowego, zwalniając obdarowanego z tego obowiązku.

- Niezgłoszenie darowizny w terminie skutkuje utratą prawa do zwolnienia i koniecznością zapłaty podatku na zasadach ogólnych dla I grupy.

- Dla pozostałych grup podatkowych (I, II, III) obowiązują określone kwoty wolne od podatku, które sumują się z ostatnich 5 lat.

- Oprócz podatku, należy liczyć się z kosztami taksy notarialnej i opłat sądowych za wpisy w księdze wieczystej.

Zerowa grupa podatkowa: jak uniknąć podatku od darowizny mieszkania

Kiedy rozważamy darowiznę mieszkania, kluczowe jest zrozumienie, kto zalicza się do tzw. zerowej grupy podatkowej. To właśnie te osoby mogą skorzystać z pełnego zwolnienia z podatku od spadków i darowizn, co jest niezwykle korzystne finansowo. W skład tej grupy wchodzą najbliżsi członkowie rodziny, co precyzuje ustawa.

- Małżonek

- Zstępni (czyli dzieci, wnuki, prawnuki)

- Wstępni (czyli rodzice, dziadkowie, pradziadkowie)

- Pasierb

- Rodzeństwo

- Ojczym

- Macocha

Warto zwrócić uwagę, że do I grupy podatkowej zaliczają się również teściowie, zięć i synowa. Choć są to osoby blisko spokrewnione lub spowinowacone, nie kwalifikują się one do zerowej grupy podatkowej. Oznacza to, że darowizna na ich rzecz nie będzie w pełni zwolniona z podatku, ale skorzysta z wyższej kwoty wolnej od podatku niż w przypadku dalszej rodziny.

Dla tych osób obowiązuje kwota wolna od podatku w wysokości 36 120 zł. Po przekroczeniu tej kwoty, darowizna podlega opodatkowaniu zgodnie ze skalą podatkową dla I grupy. To istotna różnica, którą należy mieć na uwadze przy planowaniu darowizny.

Najważniejszym warunkiem skorzystania z pełnego zwolnienia z podatku dla zerowej grupy podatkowej jest konieczność zgłoszenia darowizny do właściwego naczelnika urzędu skarbowego. Zgłoszenia dokonuje się na specjalnym formularzu SD-Z2. Jeśli ten obowiązek zostanie zaniedbany, prawo do zwolnienia przepada, a darowizna zostanie opodatkowana na zasadach ogólnych dla I grupy podatkowej. To kluczowy element całej procedury, którego nie można zignorować.

Darowizna mieszkania krok po kroku: formalności i terminy

Przekazanie nieruchomości w formie darowizny wymaga zachowania szczególnych formalności. Zgodnie z polskim prawem, umowa darowizny mieszkania musi być zawarta w formie aktu notarialnego. Brak tej formy skutkuje bezwzględną nieważnością umowy. Oznacza to, że bez wizyty u notariusza, darowizna nieruchomości nie będzie miała mocy prawnej. Notariusz pełni tu kluczową rolę, nie tylko sporządzając dokument, ale także dbając o jego zgodność z przepisami i informując strony o wszelkich konsekwencjach prawnych.

W przypadku darowizny nieruchomości w formie aktu notarialnego, notariusz zazwyczaj przejmuje obowiązek zgłoszenia darowizny do urzędu skarbowego. To bardzo ważna informacja dla obdarowanego z zerowej grupy podatkowej, ponieważ zwalnia go z osobistego składania formularza SD-Z2. Notariusz, jako płatnik podatku, przekazuje wszelkie niezbędne informacje do urzędu skarbowego, co automatycznie zapewnia skorzystanie ze zwolnienia, o ile spełnione są pozostałe warunki. Warto jednak zawsze upewnić się u notariusza, czy faktycznie przejmuje on ten obowiązek.

Jeśli z jakiegoś powodu notariusz nie zgłosi darowizny (co jest rzadkością w przypadku nieruchomości), obdarowany musi samodzielnie złożyć formularz SD-Z2. Należy to zrobić w terminie 6 miesięcy od dnia zawarcia umowy darowizny. Ten termin jest bezwzględny i jego przekroczenie ma poważne konsekwencje.

Bolesne konsekwencje niezgłoszenia darowizny w ustawowym terminie 6 miesięcy (jeśli nie jest dokonywane przez notariusza) są bardzo dotkliwe. Skutkuje to utratą prawa do pełnego zwolnienia z podatku. W takiej sytuacji darowizna podlega opodatkowaniu na zasadach ogólnych dla I grupy podatkowej, co oznacza konieczność zapłaty podatku od wartości przekraczającej kwotę wolną. Dlatego tak ważne jest, aby nie przegapić tego terminu i upewnić się, że wszystkie formalności zostały dopełnione.

Darowizna dla dalszej rodziny lub osób obcych: zasady i kwoty wolne

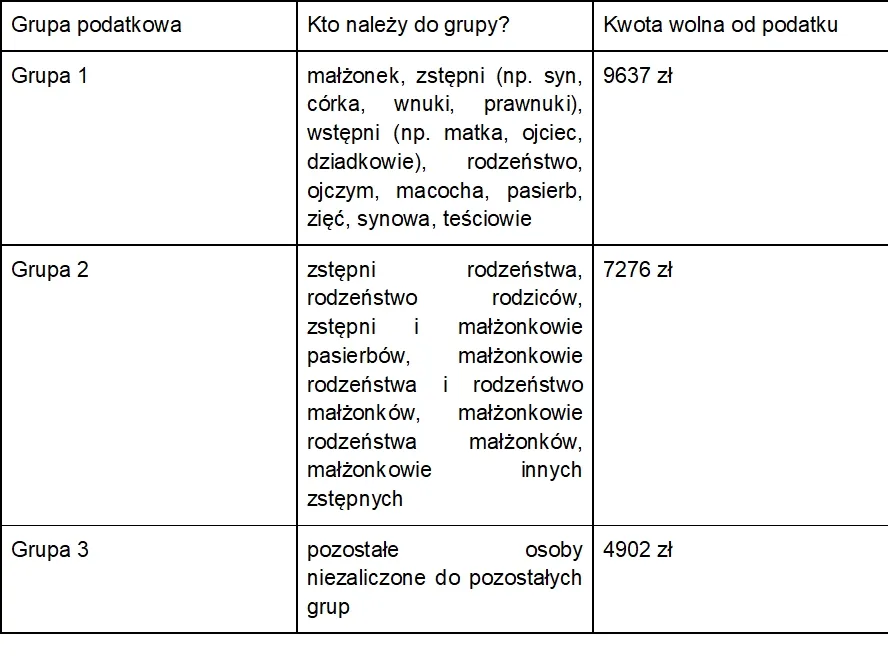

Jeśli darowizna mieszkania nie jest dokonywana na rzecz osób z zerowej grupy podatkowej, wchodzą w grę pozostałe grupy podatkowe, dla których obowiązują określone kwoty wolne od podatku. Poniżej przedstawiam ich zestawienie:

| Grupa podatkowa | Kto należy / Kwota wolna od podatku (od 13.10.2022) |

|---|---|

| I grupa | Małżonek, zstępni, wstępni, pasierb, zięć, synowa, rodzeństwo, ojczym, macocha, teściowie. Kwota wolna: 36 120 zł. |

| II grupa | Zstępni rodzeństwa, rodzeństwo rodziców, zstępni i małżonkowie pasierbów, małżonkowie rodzeństwa i rodzeństwo małżonków, małżonkowie zstępnych i zstępni małżonków. Kwota wolna: 27 090 zł. |

| III grupa | Inni nabywcy, w tym osoby niespokrewnione. Kwota wolna: 5 733 zł. |

Warto pamiętać o zasadzie sumowania darowizn. Kwoty wolne od podatku dotyczą łącznej wartości darowizn otrzymanych od tej samej osoby w okresie 5 lat poprzedzających rok, w którym nastąpiło ostatnie nabycie. Oznacza to, że jeśli w ciągu tych 5 lat otrzymaliśmy od tej samej osoby kilka darowizn, ich wartość sumuje się, a dopiero po przekroczeniu kwoty wolnej powstaje obowiązek podatkowy. To ważne, aby nie przekroczyć limitu, planując kolejne darowizny.

Szczególne sytuacje przy darowiźnie mieszkania: kredyt, służebność, zachowek

Darowizna mieszkania, choć z pozoru prosta, może wiązać się z pewnymi szczególnymi sytuacjami, które wymagają dodatkowej uwagi. Jedną z nich jest możliwość darowania nieruchomości obciążonej kredytem hipotecznym. W takiej sytuacji istnieją dwie główne opcje: kredyt może pozostać zobowiązaniem darczyńcy (co oznacza, że nadal będzie on spłacał raty, mimo że mieszkanie zmieniło właściciela), albo, za zgodą banku, kredyt może zostać przeniesiony na obdarowanego (tzw. cesja kredytu). Ta druga opcja wymaga jednak szczegółowej analizy zdolności kredytowej obdarowanego przez bank.

Darczyńca, który chce przekazać mieszkanie, ale jednocześnie zabezpieczyć swoje prawo do dalszego zamieszkiwania w nim, może ustanowić w akcie notarialnym dożywotnią, nieodpłatną służebność osobistą mieszkania. Jest to bardzo praktyczne rozwiązanie, które gwarantuje darczyńcy prawo do korzystania z nieruchomości do końca życia, niezależnie od tego, kto jest jej właścicielem. Służebność jest wpisywana do księgi wieczystej, co stanowi silne zabezpieczenie prawne.

Należy również pamiętać, że darowizna mieszkania dokonana na rzecz jednego z uprawnionych do spadku (np. jednego z dzieci) może mieć wpływ na przyszłe prawa do spadku i rodzić roszczenia o zachowek ze strony pozostałych spadkobierców ustawowych. Zgodnie z przepisami, darowizny dokonane przez spadkodawcę są często doliczane do spadku przy obliczaniu zachowku. Oznacza to, że pozostałe dzieci lub małżonek mogą domagać się od obdarowanego spłaty części wartości darowizny, jeśli uszczupla ona ich prawo do zachowku. To aspekt, który wymaga przemyślenia i ewentualnie konsultacji prawnej przed podjęciem decyzji o darowiźnie.

Koszty związane z darowizną mieszkania: taksa notarialna i opłaty sądowe

Mimo że darowizna mieszkania dla najbliższej rodziny może być zwolniona z podatku od spadków i darowizn, nie oznacza to, że cały proces jest całkowicie bezkosztowy. Jednym z głównych wydatków jest taksa notarialna. Jej wysokość jest ściśle uzależniona od wartości rynkowej darowanego mieszkania i jest regulowana rozporządzeniem Ministra Sprawiedliwości. Notariusz pobiera również podatek VAT od taksy notarialnej. To obowiązkowy koszt, który należy uwzględnić w budżecie, niezależnie od tego, czy darowizna jest opodatkowana, czy zwolniona.

Oprócz taksy notarialnej, konieczne jest uiszczenie opłat sądowych związanych z dokonaniem wpisów w księdze wieczystej. Darowizna nieruchomości wiąże się ze zmianą właściciela, co musi zostać odnotowane w odpowiednim dziale księgi wieczystej. Standardowa opłata za wpis prawa własności to zazwyczaj kilkaset złotych. Mogą pojawić się również inne opłaty, np. za wykreślenie hipoteki (jeśli była) czy wpis wspomnianej służebności. Te opłaty stanowią końcowe etapy formalności i są dodatkowymi kosztami, które należy pokryć, aby darowizna została w pełni uregulowana prawnie.